半导体行业中,有着一代设备,一代工艺,一代产品的说法,半导体产业的核心在于制造,制造的核心是工艺,而工艺的核心是设备和材料。设备和材料作为行业发展的基础,对全行业的技术发展起着决定性作用。

近年来,半导体产业开启高景气周期,全球知名半导体设备供应商北京屹唐半导体科技股份有限公司(简称屹唐股份)也决定向资本市场发起冲击。目前,该公司申请的科创板IPO已恢复发行注册程序。公司计划募资30亿元,主承销商为国泰君安证券。

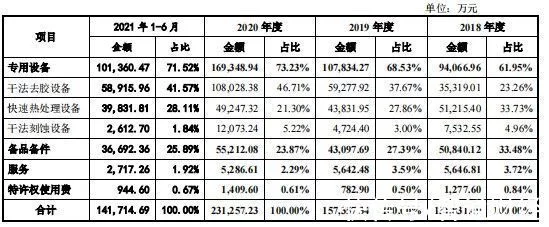

据招股书显示,屹唐股份成立于2015年,主要从事集成电路制造过程中所需晶圆加工设备的研发、生产和销售,面向全球集成电路制造厂商提供包括干法去胶设备、快速热处理设备、干法刻蚀设备在内的集成电路制造设备及配套工艺解决方案。

屹唐股份的产品已经被多家全球领先的存储芯片制造厂商、逻辑电路制造厂商等采用,服务的客户全面覆盖了全球前十大芯片制造商和国内行业领先芯片制造商。公司在相应细分领域也处于全球领先的位置。根据Gartner统计数据,2020年公司干法去胶设备、快速热处理设备的市场占有率分别位居全球第一、第二,市占率分别为31.29%、11.50%。

营收增长迅速,但净利不稳

据招股书显示,2018年、2019年及2020年,公司的营业收入分别为15.18亿元、15.74亿元及23.13亿元,年复合增长率为23.41%,稳定增长。2021年1-6月营收更是同比增长94.94%至14.17亿元。

但智通财经APP注意到,市占率行业领先的屹唐股份却出现了增收不增利的情况。

2018年-2020年,公司归母净利润分别录得1773.38万元、-9283.08万元及1512.30万元,出现了较大波动。对于2019年亏损的原因,公司表示主要系中国区业务团队当年扩张以适配快速增长的国内客户需求,因此当年各项先行投入的开支较大。不过,进入2021年以来,屹唐股份归母净利润业绩出现好转,2021年1-6月实现9519.93万元的盈利,这主要受益于去年基数较低、行业景气度提升、公司专用设备及备品备件销量显著增加等因素。

此外,公司预计2021年1-9月营业收入为21亿元至22亿元,同比增50.20%-57.36%;归母净利润为1.1亿元至1.4亿元。

降价抢占市场,业务结构改变

从产品来看,公司主要产品为干法去胶、快速热处理、干法刻蚀设备。具体来看,干法去胶设备和快速热处理设备是公司的核心产品。两类设备合计收入分别为8.65亿元、10.31亿元、15.73亿元和9.87亿元,占公司专用设备收入的比例分别为91.99%、95.62%、92.87%和97.42%。

(来源:招股书)

报告期内,公司干法去胶设备销量分别为49台、85台、148台和84台,其销售收入也由2018年的3.53亿元增至2020年的10.80亿元,整体销售规模较大且增速较快,2020年市场份额已跃居全球第一。而公司快速热处理设备收入分别为5.12亿元、4.38亿元、4.92亿元和3.98亿元,虽然最近三年收入占比有所下滑,但2018年至2020年公司市场份额亦稳居全球第二。此外,干法刻蚀设备处于市场开拓阶段,设备销售台数较少,收入占比相对较低。

智通财经APP注意到,销售规模扩大的背后,却是屹唐股份产品销售价格的不断下降。于报告期内,其专用设备的销售均价分别为1000.71万元/台、891.19万元/台、882.03万元/台及905.00万元/台。不过产品价格的下降确实带动了产品销量的提高,报告期内,公司专用设备销量分别为94台、121台、192台及112台。

(来源:招股书)

对此公司坦言,2019年度、2020年度,公司专用设备销售均价有所下滑,一方面系报告期内市场价格相对较低的干法去胶设备销量大幅提升,产品结构的变化导致专用设备平均单价有所降低;另一方面,公司为提升客户粘性、开拓新客户及新市场,采取了更具竞争力的市场渗透策略。

市占率行业领先,毛利率却连年下滑

从销售额来看,公司的市场渗透策略确实为公司获取了理想的市场份额,提升了公司的市占率,公司干法去胶设备的市场份额逐年由全球第三提升至全球第一。不过这直接拖累了公司盈利水平。

于报告期内,公司主营业务毛利率分别为40.09%、33.75%、32.79%及33.96%,与同业相比,自2019年调整业务策略以来,公司毛利率已持续低于行业均值。其中,专用设备毛利率呈持续下滑趋势,分别为30.24%、24.25%、24.17%和22.59%。而收入占比持续提升的干法去胶设备的毛利率自2019年以来毛利率大幅下滑,于报告期内分别为24.83%、14.01%、16.26%及10.48%。

(来源:招股书)

对此公司表示,随着公司市场份额及客户关系的进一步稳固及北京制造基地产能提升、供应链本土化等一系列成本优势逐步体现,公司综合毛利率水平预计不会出现持续下滑。

半导体市场发展迅速,持续推进行业国产化

随着市场需求及技术的更新迭代,半导体产业的发展日新月异,不断推动着不断推动着半导体设备的数量增长及产品升级。据美国半导体行业协会(SIA)的最新数据显示,2021年全球半导体市场销售额总计5559亿美元,同比增长26.2%,创下历史新高。其中中国半导体市场销售额为1925亿美元,同比增长27.1%,稳居全球第一。预计2022年全球芯片销售额将增长8.8%。而半导体设备的市场景气度与半导体市场规模及需求高度相关。根据Gartner统计数据,2020年全球集成电路制造设备市场规模为648.88亿美元,预计2025年将达到857.27亿美元。

中国大陆集成电路制造设备行业起步较晚,但随着半导体第三次产业转移以及国内企业多年的技术研发和积累,集成电路制造设备市场近年迎来了高速增长,中国半导体设备厂商也在崛起。据Gartner统计,2014年中国大陆集成电路制造设备市场规模仅为33.64亿美元;但到了2020年,中国大陆集成电路制造设备市场规模达到143.58亿美元,全球规模占比增长至22.13%,年复合增速达到27.36%。

(来源:招股书)

尽管我国集成电路制造设备市场规模不断提升,但主要核心集成电路制造设备仍依赖于进口,国产化能力亟待提升。公司也在招股书中坦言公司在产品线覆盖广度与国际龙头存在较大差距。不过在政策红利、全球贸易摩擦、社会资本涌入等因素的推动下,国产集成电路制造设备销售规模保持高速增长。公司所在的去胶设备细分领域,国产化率已达到90%以上;热处理、刻蚀、清洗等细分领域,公司和北方华创、中微公司等国内企业也已逐步开始布局,综合设备国产化率已经达到20%左右。

随着国内日益增长的集成电路制造需求、以及保障行业供应链安全的战略目标下,未来国产集成电路制造设备发展空间将非常广阔,国产集成电路制造设备的种类将会不断增加、性能将会不断提升、市场占有率也将会显著提高。

整体来看,在行业景气度高企的半导体行业,中国设备厂商正在崛起。面对行业的激烈竞争,屹唐股份若想依靠降价来获取获取市场份额并非长久之策。除了拓宽业务线和提升产品性。公司也需要进一步扩充产能来把握市场机遇。

此次上市,屹唐股份计划募集30亿元,8亿元将用于屹唐半导体集成电路装备研发制造服务中心项目、10亿元将用于屹唐半导体高端集成电路装备研发项目以及剩余的12亿元将作为发展和科技储备资金。其中,集成电路装备研发制造服务中心项目主要为在北京建设1座主厂房及其他辅助生产设施、动力设施、环保设施等。项目建成后,公司预计北京制造基地可实现干法去胶设备、快速热处理设备及干法刻蚀设备生产能力的大幅提升。