若干年前,如果能够成为苹果供应链公司,似乎就代表了企业搭上了高速增长的快车,从此成为供应链领域的“新贵”,即使这家企业在此前再怎样兢兢业业奋斗多少年,成为“果链”就会让你成为新兴科技企业,这当然离不开苹果的品牌效应,以及大众对苹果的认知。

然而近几年,随着苹果产品创新乏力,人们对于其产品已经进入倦怠期,对于变化不大的新品功能,关心的人越来越少,反而是与苹果有关的负面新闻成为人们茶余饭后的话题。也因此,因为多种原因在供应链出现的问题,也成为苹果话题的新谈资,更不用说一家与苹果合作将近十年的企业突遇跌停风波,这自然引起了很多人的关注。

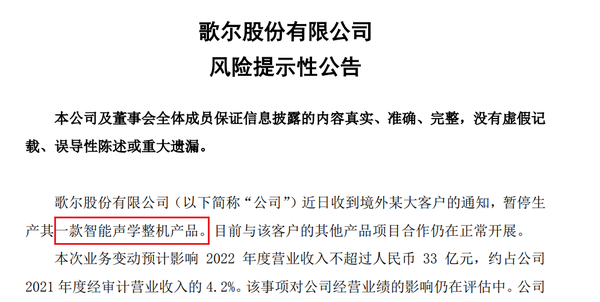

歌尔股份风险提示性公告(图源来自网络)

起因是在11月8日,歌尔股份在深交所发布了一则风险提示性公告,开篇就指出歌尔收到境外某大客户通知,暂停生产其一款智能声学整机产品....此项业务预计影响收入金额33亿人民币,占比2021审计收入4.2%,具体影响正在评估中。随后,苹果分析师郭明錤发布了初步的调查结果表示,歌尔暂停生产的智能声学整机产品可能是苹果AirPods Pro 2,暂停生产的原因较可能来自苹果的砍单。如果是因为今年苹果旗舰产品iPhone 14系列因为销售未达预期而砍单尚可以理解,但随后郭明錤又指出另一家供应商立讯精密已经获得了AirPods Pro 2的所有订单,所以可以推测这可能与AirPods Pro 2糟糕的质量有关,但暂不知晓歌尔何时能恢复生产以及是否影响到明年的苹果订单。

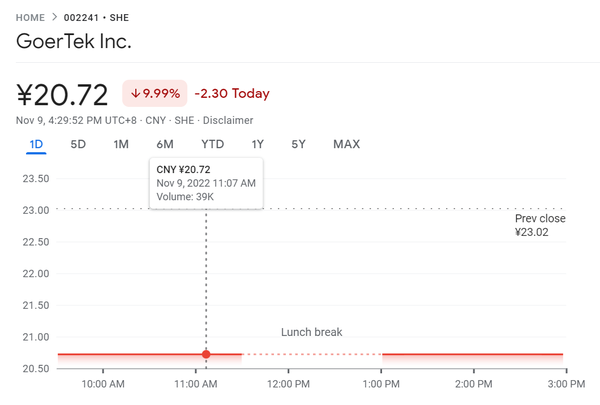

歌尔股份开盘出现一字跌停(图源来自网络)

一系列的事件之后,最终导致11月9日歌尔股份开盘出现一字跌停,排队资金超过34亿元,使这家企业在一日之内市值蒸发近80亿元。一时间关于“歌尔可能被提出果链”的消息不绝于耳。据悉根本原因似乎与此前市场传闻的歌尔所代工的AirPods Pro 2良品率不高,面临被苹果罚款的风险。歌尔也在当日做出了回应,表示:踢出果链等传言明显是谣传,公司只是应需求暂停客户一款产品,其余的项目都在正常合作,公司还在评估具体损失。随后又业内人士表示,境外公司对产品的良品率要求极其苛刻,虽不知是不是与产品设计有关,但受限于成本控制很难达到它们的要求,但迫于其巨大的订单,很难让人愿意铤而走险。

AirPods Pro 2良品率堪忧(图源来自网络)

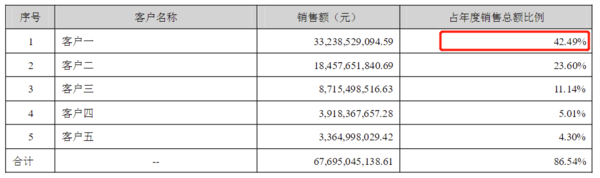

2021年12月歌尔股份市值曾达到过1987亿元的高位,称得上是苹果供应链中的明星公司,也从另一方面反映了苹果作为歌尔公司的最大客户,对其业绩增长和市场估值起到至关重要的作用,据悉苹果提供的业务一度达到了歌尔股份50%的业务收入。

无论原因几何我们都看到,“果链”中的企业们,由于与苹果的高度捆绑和业务上的高度依赖,都不得不同时承担来自苹果方面的风险,包括苹果公司营收和企业形象的相关风险也都影响着上游供应链企业。

苹果在歌尔营收占比(图源来自网络)

这些企业不只歌尔,同时还包括欧菲光、瑞声科技、蓝思科技、仁宝等众多企业,因为加入苹果供应链带来了企业增长甚至翻番,在账面上获得了极大的成功,但当苹果方面出现单方面的变动或者信用风险,最先需要经受考验的依旧是供应链企业,其实不只苹果,对于其他手机厂商甚至硬件厂商都是如此。再加上,以手机行业来看,厂商几乎占据了大部分的利润,正如苹果这样的公司,因为能够攫取最大利益,所以才能掌控市场拥有绝对的话语权,供应链企业即使“不吃肉,只喝汤”也能过得不错,这也是为什么有无数企业甘愿被苹果“剥削”“仰人鼻息”。

但这就是现实。根据苹果官方披露的第三季度财报显示,苹果的整体营收达到了901亿美元,依旧保持优秀的增长,但是成本支出却变化不大,也就是说供应链产业并未因为苹果销售额的增长而带来实质性的营收提升,对于苹果来说,在供应链端是绝对的买家市场,苹果掌控着一切。

苹果一直以来对于供应链的态度也极其严苛,它们会通过每年更换供应商名单来引起供应链企业之间竞争,例如最近苹果更新的新一批供应商名单,从200家缩减到了191家,其中有人走也有人来,还有来了又走走了再来的多家企业。所以,苹果这样的做法说是“养蛊”也不为过,在这一点上苹果与腾讯有很多相似之处,例如在屏幕方面为了限制三星和LG对于屏幕的把控,引入京东方,从而压榨剥削供应链厂商的利润,并掌控绝对的话语权。

“果链”厂商毛利率逐年下降

所以作为供应链厂商,当下需要重新审视自身在行业内所处的位置,并积极寻找机会发现新的企业或者行业,减少对单独买家的依赖。比如苹果供应链中的仁宝在去年宣布不再承接苹果的Apple Watch和iPad,原因是“成长性与利润均有限,毛利率只有3%-4%。”我们从歌尔的财报中关于智能声学整机业务也可以看到,与苹果的这项业务毛利率也正在逐年下降截止至2021年,毛利率仅有10.2%,低于歌尔其他业务的整体毛利率。而电池订单被取代的欣旺达,转头接下小米的订单,当年营收增长 36% 。

我们可以看到,对于供应链厂商来说,加入苹果供应商名单必然是对自己极其有利的竞争优势,也必然会为企业带来更进一步的增长,但是同时面临的是更加巨大的风险和难以预料的变化,这并非一件百利而无一害的生意。当出现主营业务与一家公司强绑定时,要么争取“诏安”,要么想好退路,毕竟商业行为中不讲情面,到翻脸那一天,这些年错付也只能是错付了。